关于美联储重启QE的强烈预期

- 今日资讯

- 2024-01-14

- 117

引子:

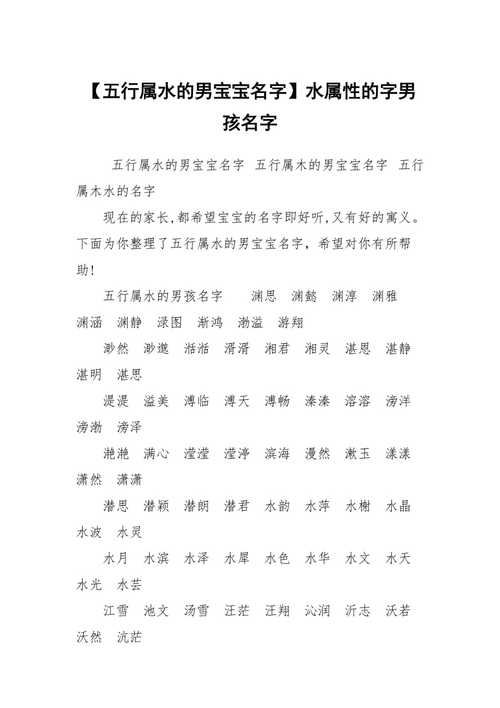

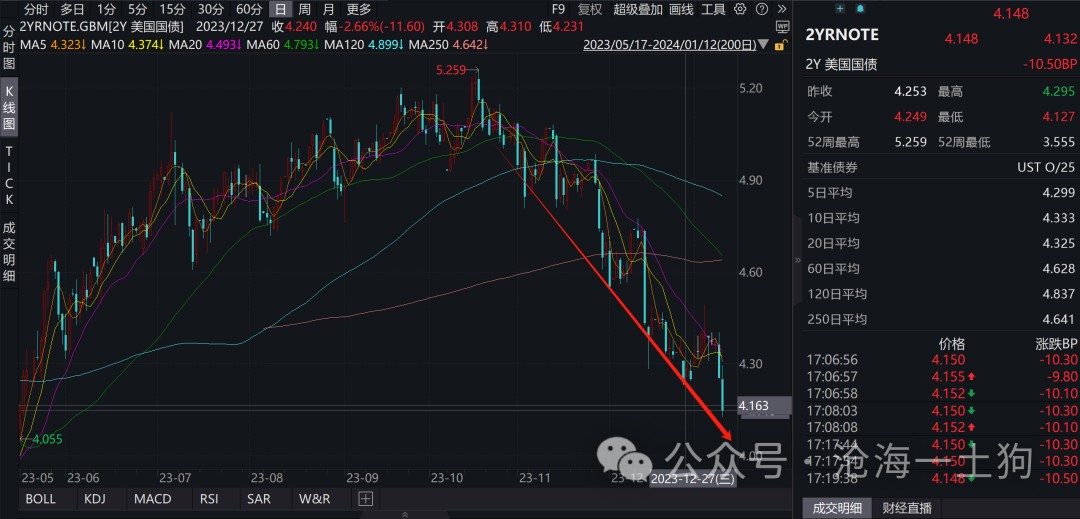

昨天晚间,两年美债利率进一步大幅下挫,在两个交易日下行了25bp+,来到了4.15%附近。

2023年12月PPI同比上升1%,预期升1.3%,前值从升0.9%修正为升0.8%;环比降0.1%,预期升0.1%,前值从持平修正为降0.1%。

2023年12月核心PPI同比升1.8%,预期升1.9%,前值升2%;环比持平,预期升0.2%,前值持平。

那么,到底发生了什么呢?很可能市场获得了美联储退出QT(ps:量化紧缩)+重启QE(ps:量化宽松)的进一步证据。

为什么这个节点必须这样操作呢?这篇文章将详细讨论背后的原理。

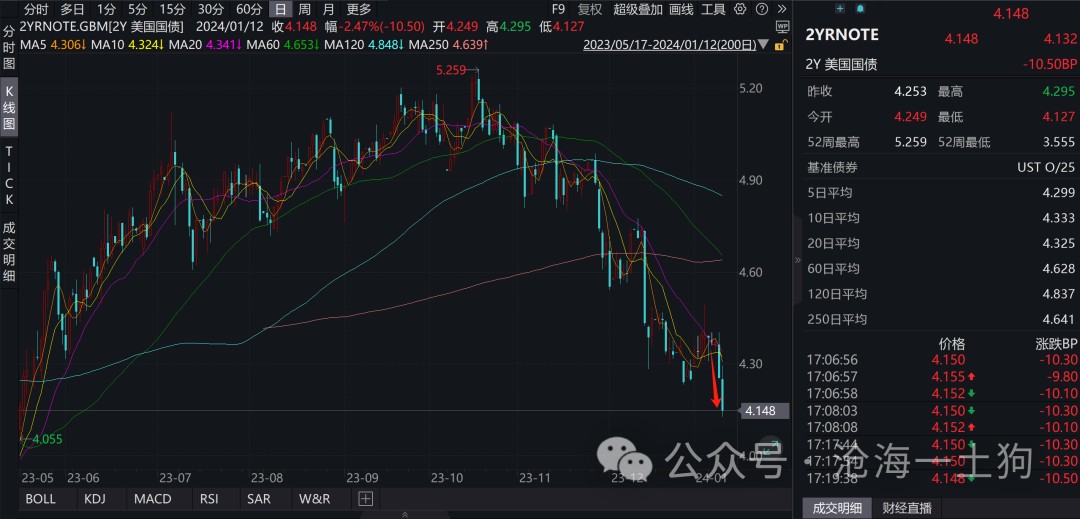

当下,美国的货币体系是一个完全基于预期的货币体系,美联储设定一个大的方针——季度议息会议点阵图,资本市场在这个大方针下开展行动——基于数据微调点阵图,形成两年美债利率。

然而,跟中国一样,这个体系内也存在法定准备金率之类的指标约束,只不过这个指标的约束是松弛的。

事实上,关键指标约束松弛是一个极其重要的状态变量,它是两类货币政策的重要分野:

在《如何跟踪美联储当下的货币政策?》一文中,我们讨论过了,市场的核心关切在于:美联储是想人工驾驶,还是想让市场自动驾驶。

如果美联储放任法定准备金率成为紧约束,那么,预期引导系统自然失效,金融系统自动[_a***_]归人工驾驶姿态。

人工驾驶的不良后果

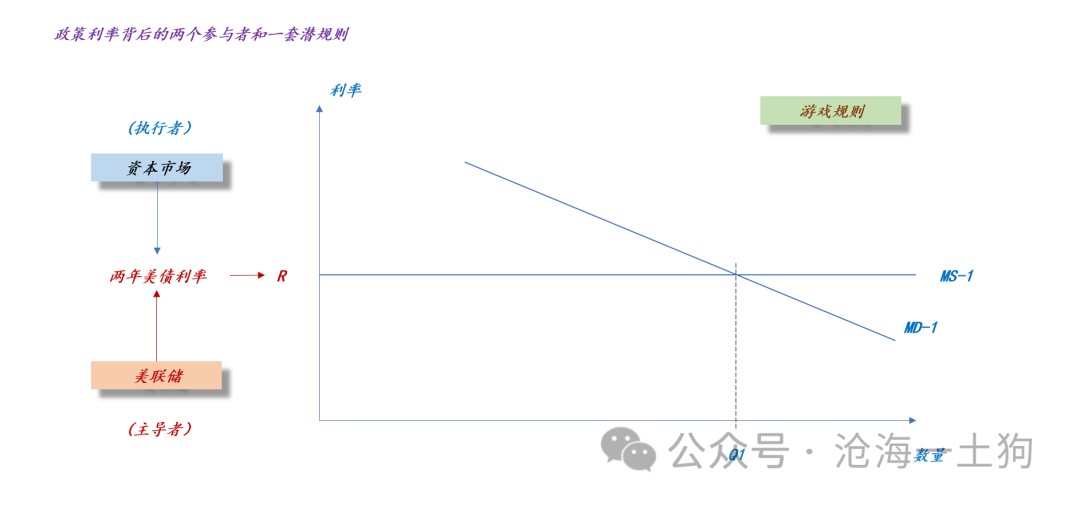

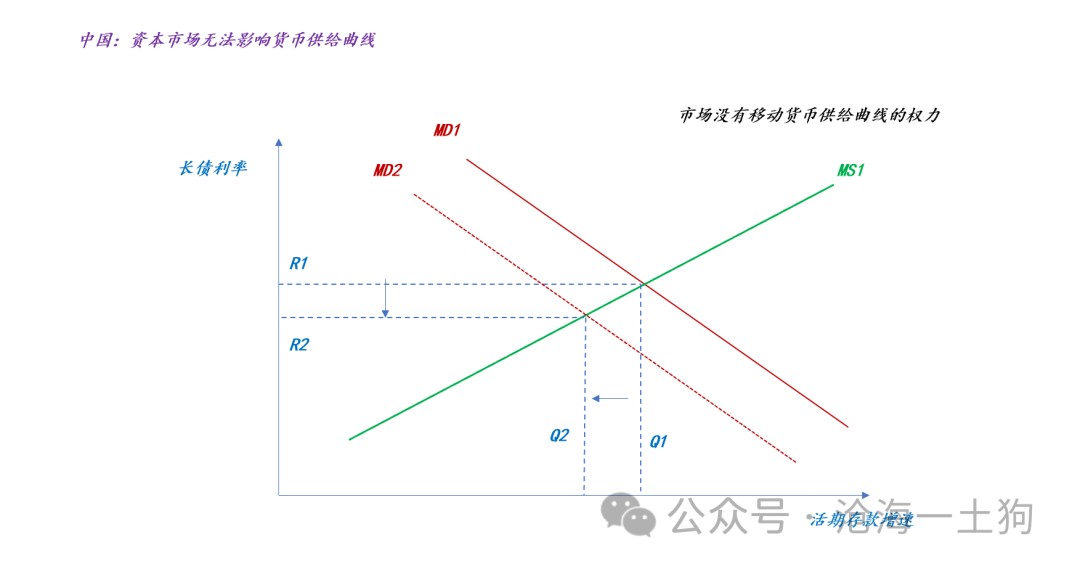

如上图所示,当资本市场观察到需求收缩时,资本市场可以自发下调两年美债利率,扩张货币的供给曲线,用货币宽松对冲掉需求收缩。

我们在《如何从制度层面理解a股和美股的差异?》一文中,详细讨论过这个问题。一旦法定准备金率等指标成为紧约束,那么,美国资本市场将退出自动驾驶状态。

于是,美股所面临的货币政策框架将退化成中国那种模式。然而,中国央行上收移动货币供给曲线的权力是不得以而为之。

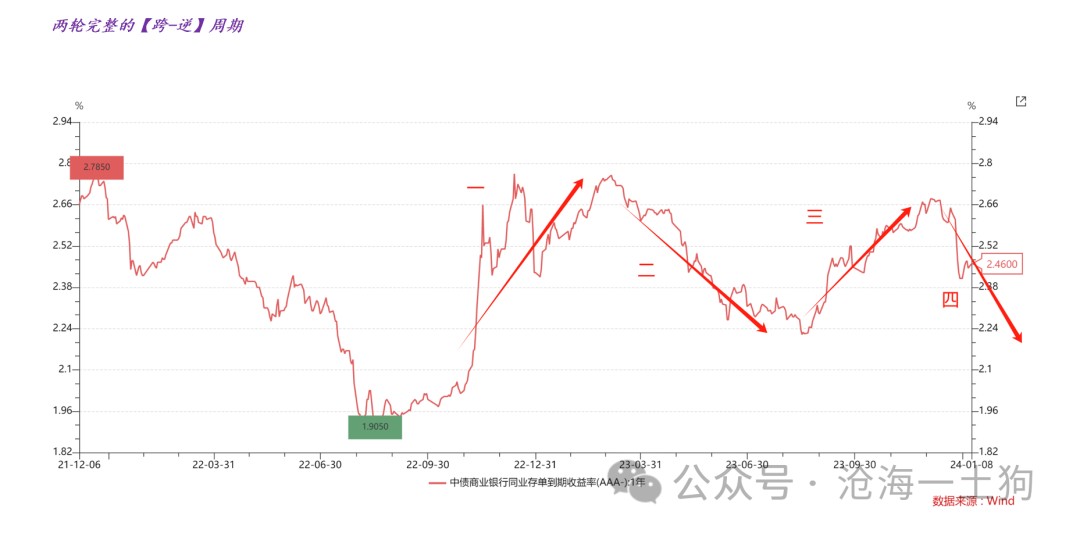

它需要平衡相互冲突的目标,在跨周期调节和逆周期调节之间不断地切换。

愈演愈烈的冲突

近期,美联储一直在缩表(ps:简称QT),不断地消耗美国金融系统的超额准备金。

另一方面,去年q4以来,两年美债利率大幅回落,M2增速加快,会加速超额准备金的消耗。

这时候系统就会出现一个大BUG,随着时间的推移,法定准备金率将成为一个紧约束,而且,这个进程越来越快。

一旦成为紧约束,整个美国金融系统就会退化成中国的场景。美国经济软着陆的可能性将大大降低。

结束语

在这种情况下,解就很明显了,一方面,美联储迫切希望经济软着陆,自动驾驶是极其必要的;另一方面,美联储也没有面临中国央行所面临的约束——跨周期调节,并且美联储官员最近也出来表态了,对通胀回落的节奏并不着急:

梅斯特:今天的通胀数据并没有改变本人的看法,它证明美联储的工作尚未完成。预测今年将继续看到通胀率下降,但今年不会达到2%的通胀目标。需要调整政策,以实现软着陆。今年3月降息为时尚早,需要看到更多通胀回落的证据。当看到持续的通胀回落时,美联储将讨论降息的问题。

所以,美联储根本没有必要让法定准备金率成为紧约束。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。

转载请注明出处:http://www.abagam.com/post/60905.html